Bỏ đề xuất tính thuế 20% trên lãi từng lần mua bán bất động sản

Nội dung chính

Bỏ đề xuất tính thuế 20% trên lãi từng lần mua bán bất động sản

Bộ Tài chính vừa có thay đổi trong dự thảo Luật Thuế thu nhập cá nhân (sửa đổi) khi quyết định bỏ đề xuất tính thuế 20% trên lãi từng lần chuyển nhượng bất động sản.

Trước đây, tại dự thảo Luật Thuế thu nhập cá nhân từng đề xuất như sau:

(1) Cơ chế tính thuế thu nhập cá nhân mới đối với hoạt động chuyển nhượng bất động sản, nhằm hướng tới việc thu thuế dựa trên lợi nhuận thực tế. Cụ thể, đề xuất này đưa ra mức thuế suất 20% trên thu nhập từng lần giao dịch (tức là lấy giá bán trừ giá mua và các chi phí liên quan)

(2) Trường hợp không xác định được giá mua và các chi phí, Bộ Tài chính cũng đưa ra phương án tính thuế trực tiếp trên giá bán với mức thuế suất lũy tiến dựa trên thời gian nắm giữ bất động sản, cụ thể: Dưới 2 năm: 10%; Từ 2 đến 5 năm: 6%; Từ 5 đến 10 năm: 4%Trên 10 năm hoặc bất động sản thừa kế: 2%

(3) Cá nhân nhận thừa kế nhưng có hành vi đầu cơ sẽ bị áp dụng thuế như hoạt động kinh doanh bất động sản.

Theo đó, tại dự thảo Luật Thuế thu nhập cá nhân (sửa đổi) hiện nay, Bộ Tài chính đề xuất cách tính thuế như sau, cụ thể:

(1) Thuế thu nhập cá nhân đối với thu nhập từ chuyển nhượng bất động sản của cá nhân cư trú được xác định bằng giá chuyển nhượng nhân (x) với thuế suất 2%.

(2) Thời điểm xác định thu nhập tính thuế từ chuyển nhượng bất động sản là thời điểm hợp đồng chuyển nhượng có hiệu lực theo quy định của pháp luật hoặc thời điểm đăng ký quyền sử dụng, quyền sở hữu bất động sån.

>>>> Xem chi tiết File dự thảo Luật Thuế thu nhập cá nhân (sửa đổi). Tải về

Bỏ đề xuất tính thuế 20% trên lãi từng lần mua bán bất động sản (Hình từ Internet)

Cách ghi tờ khai thuế thu nhập cá nhân mua bán bất động sản? Hướng dẫn kê khai mẫu 03 BĐS TNCN

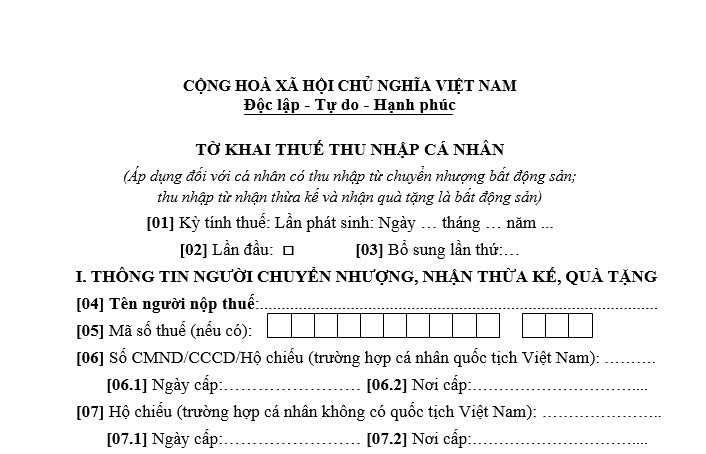

Tờ khai thuế thu nhập cá nhân mua bán bất động sản được thực hiện theo mẫu 03/BĐS-TNCN theo Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC (được sửa đổi bởi Thông tư 40/2025/TT-BTC)

>> Tờ khai thuế thu nhập cá nhân mua bán đất mẫu 03 BĐS TNCN Tải về

Lưu ý:

- Thay thế cụm từ “Phường/xã" tại chỉ tiêu [41.4] bằng cụm từ “Xã/ phường/đặc khu”.

- Bãi bỏ cụm từ “Quận/Huyện” tại chỉ tiêu [41.5]

- Thay thế cụm từ “Quận/Huyện” tại các chỉ tiêu [09], [16], [23] bằng cụm từ “Xã/ phường/đặc khu”.

Sau đây là cách ghi tờ khai thuế thu nhập cá nhân mua bán bất động sản và Hướng dẫn kê khai mẫu 03 BĐS TNCN chi tiết:

Hướng dẫn điền Chỉ tiêu từ [1] đến [50]

[1] Điền cụ thể ngày, tháng, năm có phát sinh thu nhập từ chuyển nhượng bất động sản/thu nhập từ nhận thừa kế, nhận quà tặng là bất động sản.

[2] Đánh dấu X vào ô này nếu như khai thuế thu nhập cá nhân lần đầu kể từ khi có phát sinh thu nhập từ chuyển nhượng bất động sản/thu nhập từ nhận thừa kế, nhận quà tặng là bất động sản mà chưa thực hiện khai bổ sung.

[3] Nếu có bổ sung thì ghi rõ bổ sung lần thứ mấy

[4] Điền tên của cá nhân lập tờ khai thuế thu nhập cá nhân này (là cá nhân mà có thu nhập từ chuyển nhượng bất động sản/thu nhập từ nhận thừa kế, nhận quà tặng là bất động sản), sau đây sẽ gọi tắt là người nộp thuế.

[5] Điền đầy đủ mã số thuế của người nộp thuế (nếu có).

[6] Số CMTND/CCCD của người nộp thuế

[7] Hộ chiếu (trong trường hợp người nộp thuế không có quốc tịch Việt Nam

[8] Địa chỉ cụ thể chỗ ở hiện tại của người nộp thuế

[9] [10] Thông tin huyện, tỉnh của người nộp thuế

[11] [12] Số điện thoại liên hệ, địa chỉ email của người nộp thuế

[13] Trường hợp bên mua bất động sản mà trong hợp đồng chuyển nhượng bất động sản có thoả thuận là bên mua là người nộp thuế thay cho bên bán (người nộp thuế) trừ trường hợp bên bán được miễn thuế, không phải nộp thuế hoặc tạm thời chưa phải thực hiện nộp thuế; bên thứ ba có liên quan được phép bán tài sản của cá nhân theo các quy định của pháp luật thì bên mua, bên thứ ba có trách nhiệm thực hiện khai thuế thay, nộp thuế thay cho người nộp thuế hoặc trường hợp người nộp thuế có sự ủy quyền cho cá nhân khác theo quy định pháp luật.

[14] Điền đầy đủ mã số thuế của tổ chức, cá nhân khai thay (nếu có).

[15] Địa chỉ cụ thể chỗ ở hiện tại của người khai thuế thay

[16] [17] Thông tin huyện, tỉnh của người khai thuế thay

[18] [19] Số điện thoại liên hệ, địa chỉ email của người khai thuế thay

[20] Điền tên của đại lý thuế trong trường hợp người nộp thuế hoặc tổ chức, cá nhân khai thay (nếu có) có ký hợp đồng với đại lý thuế để thực hiện những thủ tục về thuế thay cho mình.

[21] Điền đầy đủ mã số thuế của đại lý thuế (nếu có).

[22] Địa chỉ cụ thể chỗ ở hiện tại của đại lý thuế

[23] [24] Thông tin huyện, tỉnh của đại lý thuế

[25] [26] Số điện thoại liên hệ, địa chỉ email của đại lý thuế

[27] [28] [29] Hợp đồng đại lý thuế, số hợp đồng, ngày ký

[30] Các thông tin về giấy tờ đất đai

[31] Các thông tin về hợp đồng mua bán nhà ở, công trình xây dựng hình thành trong tương lai

[32] Các thông tin về hợp đồng chuyển nhượng trao đổi bất động sản

[33] [34] [35] Các thông tin cá nhân của người nhận chuyển nhượng, thừa kế, quà tặng là bất động sản

[36] Các thông tin của văn bản phân chia di sản thừa kế, quà tặng là bất động sản

[37] Đánh dấu X vào một trong các ô bên dưới tương ứng với loại bất động sản (từ [37] đến [40]) mà người nộp thuế chuyển nhượng, nhận thừa kế, quà tặng.

[41] Điền thông tin về đất theo Giấy chứng nhận quyền sử dụng đất.

[42] Điền thông tin về nhà ở, công trình xây dựng

[43] Điền thông tin về tài sản gắn liền với đất

[44] Tích chọn ô loại thu nhập

[45] đến [50] ghi rõ số tiền thuế theo quy định từng mục

Hướng dẫn điền Chỉ tiêu [51]:

(1)Trường hợp người nộp thuế (NNT) không có Đồng sở hữu nếu được miễn toàn bộ số thuế theo quy định về thuế thu nhập cá nhân (TNCN) đối với bất động sản chuyển nhượng, thừa kế, cho tặng thì chỉ tích chọn vào dòng đầu tiên của cột [51.7] hoặc nêu lý do miễn tại cột [51.8] mà không phải kê khai các thông tin khác;

(2)Trường hợp có Đồng sở hữu (kể cả được miễn thuế hoặc không được miễn) đại diện NNT khai đầy đủ các thông tin trên Chỉ tiêu [51];

(3)Trường hợp NNT không có Đồng sở hữu nhưng có số thuế TNCN được miễn 1 phần, khai các chỉ tiêu tương ứng:

- Đối với số thuế được miễn: NNT khai các chỉ tiêu [51.2], [51.3], [51.4], [51.6] và [51.7] hoặc [51.8]

- Đối với số thuế phải nộp: NNT khai các chỉ tiêu [51.2], [51.3], [51.4] và chỉ tiêu [51.5].

(4) Khai chỉ tiêu [51.4]:

- Trường hợp có Đồng sở hữu: đại diện NNT khai tỷ lệ sở hữu của Chủ sở hữu và các Đồng sở hữu;

- Trường hợp NNT không có Đồng sở hữu mà có phát sinh số thuế được miễn một phần thì NNT tự xác định tỷ lệ sở hữu để làm căn cứ tính số thuế phải nộp, số thuế được miễn thuế TNCN đối với chuyển nhượng, thừa kế, quà tặng là bất động sản.

Hướng dẫn điền Mục: “ NGƯỜI NỘP THUẾ hoặc ĐẠI DIỆN HỢP PHÁP CỦA NGƯỜI NỘP THUẾ”: chỉ khai thay trong trường hợp không phát sinh số thuế được miễn và trước khi ký phải ghi rõ “Khai thay”. Khai thay trong trường hợp tại nội dung Hợp đồng chuyển nhượng bất động sản có nêu người mua phải có trách nhiệm khai thuế TNCN hoặc trường hợp người nộp thuế có ủy quyền cho cá nhân khác theo quy định của Pháp luật.