Mẫu Tờ khai thuế TNCN chuyển nhượng đất 03/BĐS-TNCN

Nội dung chính

Mẫu Tờ khai thuế TNCN chuyển nhượng đất 03/BĐS-TNCN

Căn cứ theo quy định tại khoản 1 Điều 53 Thông tư 80/2021/TT-BTC được sửa đổi, bổ sung bởi khoản 1 Điều 7 Thông tư 43/2023/TT-BTC như sau:

Thủ tục hồ sơ miễn thuế quy định tại điểm a khoản 1 Điều 52 Thông tư này

1. Trường hợp chuyển nhượng, thừa kế, quà tặng là bất động sản (bao gồm cả nhà ở hình thành trong tương lai, công trình xây dựng hình thành trong tương lai, công trình xây dựng, nhà ở đã được chủ dự án bàn giao đưa vào sử dụng nhưng chưa cấp Giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở và tài sản gắn liền trên đất theo quy định của pháp luật về nhà ở và pháp luật về kinh doanh bất động sản) giữa vợ với chồng; giữa cha đẻ, mẹ đẻ với con đẻ; cha nuôi, mẹ nuôi với con nuôi; giữa mẹ chồng, cha chồng với con dâu; giữa bố vợ, mẹ vợ với con rể; giữa ông nội, bà nội với cháu nội; giữa ông bà ngoại với cháu ngoại; giữa anh chị em ruột với nhau. Hồ sơ miễn thuế bao gồm:

Tờ khai thuế thu nhập cá nhân mẫu số 03/BĐS-TNCN ban hành kèm theo phụ lục II Thông tư này.

Cơ quan thuế có trách nhiệm khai thác thông tin trong Cơ sở dữ liệu quốc gia về dân cư theo quy định tại Điều 84 Thông tư này để giải quyết thủ tục miễn thuế cho người nộp thuế. Trường hợp không thể khai thác thông tin về cơ trú của công dân trong Cơ sở dữ liệu quốc gia về dân cư thì người nộp thuế cung cấp các giấy tờ liên quan đến việc xác định đối tượng được miễn thuế theo từng trường hợp, cụ thể như sau:

a) Đối với bất động sản chuyển nhượng, thừa kế, quà tặng giữa vợ với chồng cần một trong các giấy tờ sau: Xác nhận thông tin về cư trú hoặc Thông báo số định danh cá nhân và thông tin công dân trong Cơ sở dữ liệu quốc gia về dân cư hoặc bản sao Giấy chứng nhận kết hôn hoặc Quyết định của Tòa án xử ly hôn, tái hôn (đối với trường hợp chia nhà do ly hôn; hợp nhất quyền sở hữu do tái hôn).

...

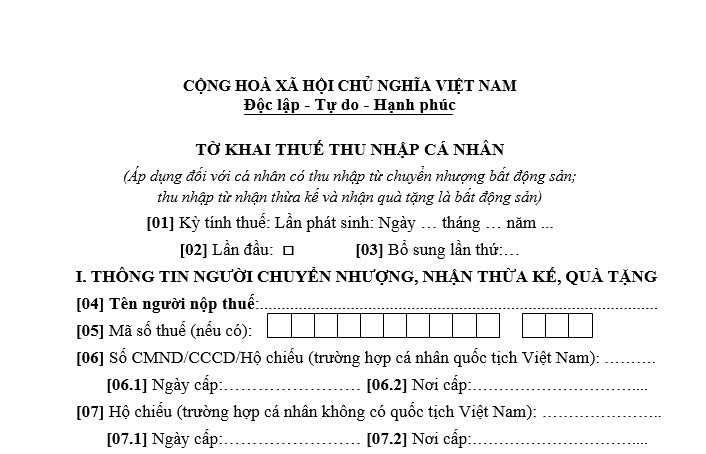

Theo đó, mẫu Tờ khai thuế TNCN chuyển nhượng đất 03/BĐS-TNCN được quy định tại Phụ lục 2 Thông tư 80/2021/TT-BTC như sau:

Mẫu Tờ khai thuế TNCN chuyển nhượng đất 03/BĐS-TNCN

>>> Tải Mẫu Tờ khai thuế TNCN chuyển nhượng đất 03/BĐS-TNCN: Tải về

Mẫu Tờ khai thuế TNCN chuyển nhượng đất 03/BĐS-TNCN (Hình từ Internet)

Gia hạn nộp hồ sơ khai thuế được quy định như thế nào?

Căn cứ tại Điều 46 Luật Quản lý thuế 2019 quy định về việc gia hạn nộp hồ sơ khai thuế như sau:

- Người nộp thuế không có khả năng nộp hồ sơ khai thuế đúng thời hạn do thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ thì được thủ trưởng cơ quan thuế quản lý trực tiếp gia hạn nộp hồ sơ khai thuế.

- Thời gian gia hạn không quá 30 ngày đối với việc nộp hồ sơ khai thuế tháng, khai thuế quý, khai thuế năm, khai thuế theo từng lần phát sinh nghĩa vụ thuế; 60 ngày đối với việc nộp hồ sơ khai quyết toán thuế kể từ ngày hết thời hạn phải nộp hồ sơ khai thuế.

- Người nộp thuế phải gửi đến cơ quan thuế văn bản đề nghị gia hạn nộp hồ sơ khai thuế trước khi hết thời hạn nộp hồ sơ khai thuế, trong đó nêu rõ lý do đề nghị gia hạn có xác nhận của Ủy ban nhân dân cấp xã hoặc Công an xã, phường, thị trấn nơi phát sinh trường hợp được gia hạn quy định tại khoản 1 Điều 46 Luật Quản lý thuế 2019.

- Trong thời hạn 03 ngày làm việc kể từ ngày nhận được văn bản đề nghị gia hạn nộp hồ sơ khai thuế, cơ quan thuế phải trả lời bằng văn bản cho người nộp thuế về việc chấp nhận hay không chấp nhận việc gia hạn nộp hồ sơ khai thuế.