Cách lập tờ khai thuế GTGT 01/GTGT kê khai thuế GTGT theo quý và tháng trên HTKK mới nhất?

Nội dung chính

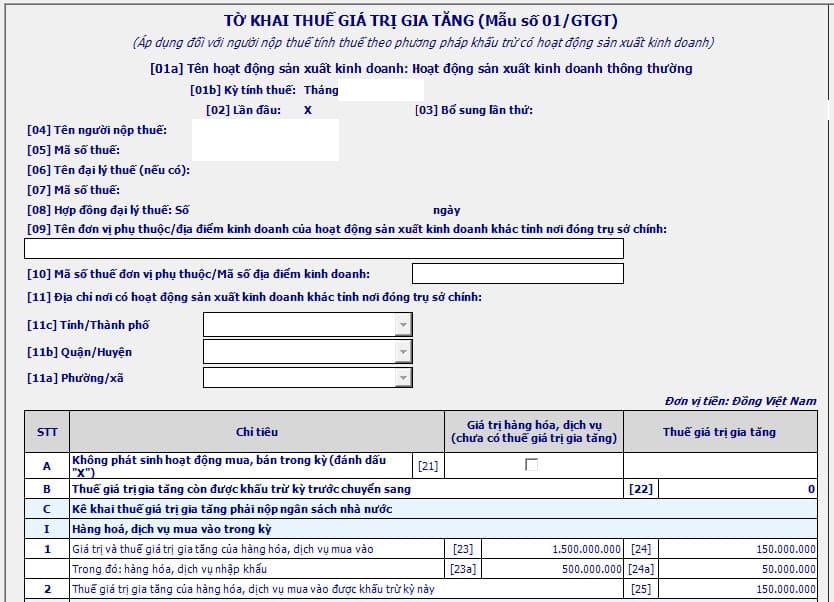

Cách lập tờ khai thuế GTGT mẫu 01/GTGT theo quý và tháng trên HTKK mới nhất?

Bước 1: Chọn tờ khai thuế GTGT

Đăng nhập vào phần mềm HTKK => Chọn: "Thuế giá trị gia tăng" => Chọn: “Tờ khai thuế GTGT (01/GTGT)(TT80/2021)”

Bước 2: Chọn kỳ tính thuế:

Tại tab Chọn kỳ tính thuế, người nộp thuế chọn như sau:

- Chọn nơi nộp tờ khai thuế GTGT:

Phần mềm đang tự động hiện thị theo thông tin khai báo ban đầu của doanh nghiệp trên phần mềm HTKK (được phép sửa)

- Chọn kỳ kê khai thuế GTGT theo tháng hay theo quý:

Trường hợp người nộp thuế đáp ứng điều kiện khai thuế theo quý sau đây thì mới được khai thuế theo quý, cụ thể:

+ Doanh nghiệp thuộc diện khai thuế giá trị gia tăng theo tháng nếu có tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống thì được khai thuế giá trị gia tăng theo quý. Doanh thu bán hàng hóa, cung cấp dịch vụ được xác định là tổng doanh thu trên các tờ khai thuế giá trị gia tăng của các kỳ tính thuế trong năm dương lịch.

Trường hợp người nộp thuế thực hiện khai thuế tập trung tại trụ sở chính cho đơn vị phụ thuộc, địa điểm kinh doanh thì doanh thu bán hàng hóa, cung cấp dịch vụ bao gồm cả doanh thu của đơn vị phụ thuộc, địa điểm kinh doanh.

+ Trường hợp Doanh nghiệp mới bắt đầu hoạt động, kinh doanh thì được lựa chọn khai thuế giá trị gia tăng theo quý. Sau khi sản xuất kinh doanh đủ 12 tháng thì từ năm dương lịch liền kề tiếp theo năm đã đủ 12 tháng sẽ căn cứ theo mức doanh thu của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế giá trị gia tăng theo kỳ tính thuế tháng hoặc quý.

=> Nếu doanh nghiệp không đáp ứng được các điều kiện nêu trên thì thuộc đối tượng kê khai thuế GTGT theo tháng

Lưu ý:

+ Người nộp thuế có trách nhiệm tự xác định thuộc đối tượng khai thuế theo quý để thực hiện khai thuế theo quy định

+ Người nộp thuế đáp ứng tiêu chí khai thuế theo quý được lựa chọn khai thuế theo tháng hoặc quý ổn định trọn năm dương lịch.

- Chọn trạng thái tờ khai là "Lần đầu" hay "Bổ sung":

Tích chọn “Tờ khai Lần đầu” nếu đây là lần đầu doanh nghiệp lập tờ khai thuế GTGT cho kỳ tính thuế đó

Trường hợp người nộp thuế phát hiện hồ sơ khai thuế lần đầu đã nộp cho cơ quan thuế có sai, sót thì kê khai bổ sung theo số thứ tự của từng lần bổ sung.

Lưu ý: Kể từ thời điểm Hệ thống Etax có Thông báo chấp nhận hồ sơ khai thuế đối với Tờ khai thuế “Lần đầu”, các Tờ khai thuế tiếp theo của cùng kỳ tính thuế, cùng hoạt động sản xuất kinh doanh là tờ khai “Bổ sung”. Doanh nghiệp phải nộp Tờ khai “Bổ sung” theo quy định về khai bổ sung.

- Chọn danh mục ngành nghề:

Phần mềm đang để mặc định lựa chọn "Hoạt động sản xuất kinh doanh thông thường"

Nếu doanh nghiệp đang kê khai thuế GTGT cho các hoạt động khác dưới đây thì thực hiện chọn lại theo thực tế hoạt động doanh nghiệp muốn kê khai:

+ Hoạt động xổ số kiến thiết, xổ số điện toán.

+ Hoạt động thăm dò khai thác dầu khí.

+ Dự án đầu tư cơ sở hạ tầng, nhà để chuyển nhượng khác địa bàn tỉnh nơi đóng trụ sở chính.

+ Nhà máy sản xuất điện khác địa bàn tỉnh nơi đóng trụ sở chính.

Lưu ý: Trường hợp người nộp thuế có nhiều hoạt động sản xuất kinh doanh nêu trên thì lập nhiều tờ khai thuế, mỗi tờ khai, người nộp thuế lựa chọn một hoạt động sản xuất kinh doanh tương ứng với thông tin kê khai.

- Chọn phụ lục đính kèm tờ khai (Nếu có):

Nếu doanh nghiệp của các bạn có phát sinh các hoạt động liên quan đến các phụ lục dưới đây thì thực hiện tích chọn vào phụ lục đó để kê khai:

+ Phụ lục bảng phân bổ số thuế giá trị gia tăng phải nộp cho các địa phương nơi được hưởng nguồn thu đối với hoạt động sản xuất thủy điện mẫu số 01-2/GTGT ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC.

+ Phụ lục bảng phân bổ số thuế giá trị gia tăng phải nộp cho các địa phương nơi được hưởng nguồn thu đối với hoạt động kinh doanh xổ số điện toán mẫu số 01-3/GTGT ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC.

+ Phụ lục bảng phân bổ thuế giá trị gia tăng phải nộp cho địa phương nơi được hưởng nguồn thu (trừ sản xuất thủy điện, kinh doanh xổ số điện toán) mẫu số 01-6/GTGT ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC.

+ Phụ lục “PL_GiamThue_GTGT_23_24” để kê khai các hàng hóa dịch vụ được giảm thuế GTGT cho 6 tháng đầu năm 2024: Nếu trong kỳ kê khai quý 1/2024 hoặc quý 2/2024, công ty bạn có phát sinh việc bán hàng hóa dịch vụ được giảm thuế GTGT theo Nghị định 94/2023/NĐ-CP quy định chính sách giảm thuế giá trị gia tăng theo Nghị quyết 110/2023/QH15 thì sẽ chọn thêm Phụ lục “PL_GiamThue_GTGT_23_24” để kê khai các hàng hóa dịch vụ được giảm thuế GTGT vào đó.

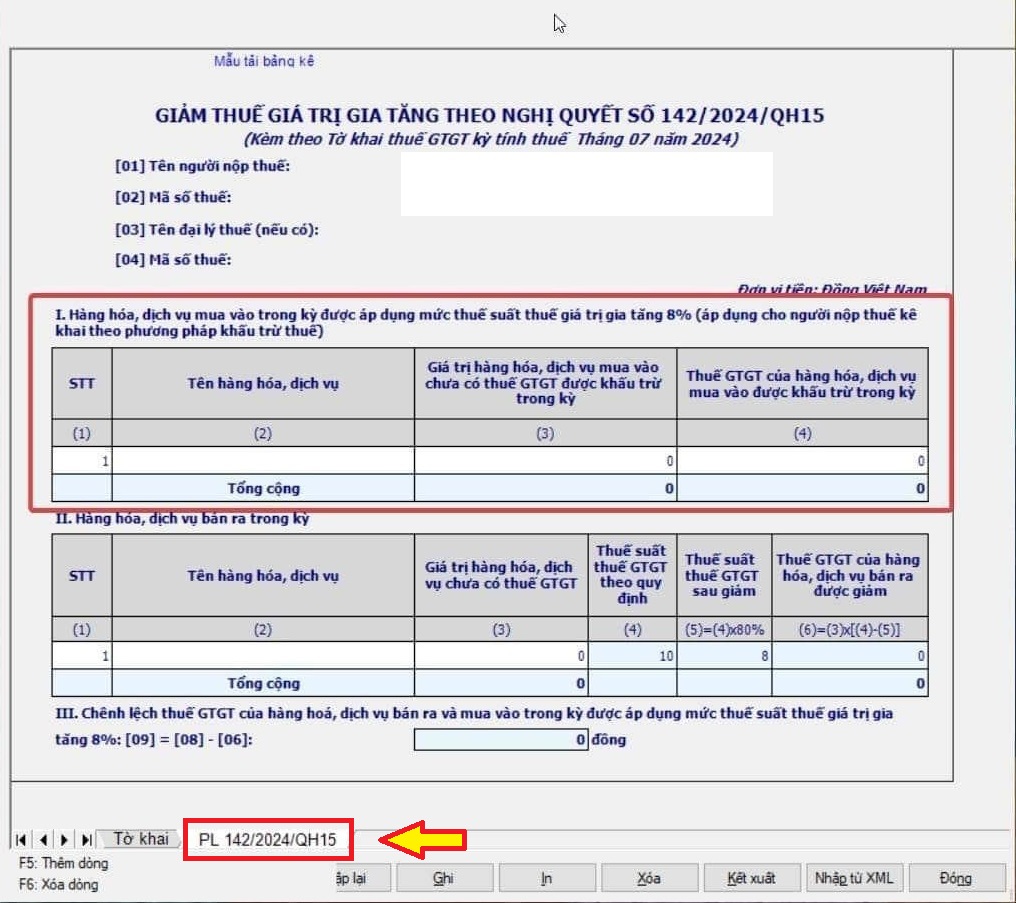

+ Phụ lục “PL 142/2024/QH15” để kê khai các hàng hóa dịch vụ được giảm thuế GTGT cho 6 tháng cuối năm 2024:

Nếu trong kỳ quý 3/2024, quý 4/2024 (đối với DN kê khai theo quý) hoặc kỳ tháng 7 đến 12/2024 (đối với DN kê khai theo tháng), công ty bạn có phát sinh các hàng hóa, dịch vụ bán ra được giảm thuế GTGT theo Nghị định 72/2024/NĐ-CP quy định chính sách giảm thuế giá trị gia tăng theo Nghị quyết 142/2024/QH15 thì sẽ chọn thêm Phụ lục “PL 142/2024/QH15” để kê khai các hàng hóa, dịch vụ đầu ra được giảm thuế GTGT còn 8% vào đó.

Lưu ý: Từ phiên bản phần mềm Hỗ trợ kê khai HTKK 5.2.2 nâng cấp ngày 16/08/2024 thì mới có phụ lục giảm thuế “PL 142/2024/QH15”.

- Bấm "Đồng ý" để phần mềm HTKK hiển thị ra tờ khai thuế GTGT mẫu 01/GTGT.

- Để kê khai Phụ lục giảm thuế GTGT theo Nghị quyết 142/2024/QH15 thì người nộp thuế chọn như sau:

Xem thêm:

>>> Hướng dẫn tải phần mềm HTKK mới nhất 2024 (phiên bản 5.2.4) của Tổng cục Thuế?

Cách lập tờ khai thuế GTGT 01/GTGT kê khai thuế GTGT theo quý và tháng trên HTKK mới nhất? (Hình từ Internet)

Phụ lục hàng hóa, dịch vụ không được giảm thuế GTGT 2024 quy định thế nào?

Tại Điều 1 Nghị định 72/2024/NĐ-CP thực hiện giảm thuế giá trị gia tăng đối với các nhóm hằng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ nhóm hàng hóa, dịch vụ sau:

- Viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, kim loại và sản phẩm từ kim loại đúc sẵn, sản phẩm khai khoáng (không kể khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hoá chất.

Chi tiết tại Phụ lục I ban hành kèm theo Nghị định 72/2024/NĐ-CP

- Sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt.

Chi tiết tại Phụ lục II ban hành kèm theo Nghị định 72/2024/NĐ-CP

- Công nghệ thông tin theo pháp luật về công nghệ thông tin.

Chi tiết tại Phụ lục III ban hành kèm theo Nghị định 72/2024/NĐ-CP

- Việc giảm thuế giá trị gia tăng cho từng loại hàng hóa, dịch vụ quy định tại khoản 1 Điều 1 Nghị định 72/2024/NĐ-CP được áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại. Đối với mặt hàng than khai thác bán ra (bao gồm cả trường hợp than khai thác sau đó qua sàng tuyển, phân loại theo quy trình khép kín mới bán ra) thuộc đối tượng giảm thuế giá trị gia tăng. Mặt hàng than thuộc Phụ lục I ban hành kèm theo Nghị định 72/2024/NĐ-CP, tại các khâu khác ngoài khâu khai thác bán ra không được giảm thuế giá trị gia tăng.

Các tổng công ty, tập đoàn kinh tế thực hiện quy trình khép kín mới bán ra cũng thuộc đối tượng giảm thuế giá trị gia tăng đối với mặt hàng than khai thác bán ra.

Trường hợp hàng hóa, dịch vụ nêu tại các Phụ lục I, II và III ban hành kèm theo Nghị định 72/2024/NĐ-CP thuộc đối tượng không chịu thuế giá trị gia tăng hoặc đối tượng chịu thuế giá trị gia tăng 5% theo quy định của Luật Thuế giá trị gia tăng thì thực hiện theo quy định của Luật Thuế giá trị gia tăng và không được giảm thuế giá trị gia tăng.

Ngày cuối cùng của kỳ kê khai thuế GTGT theo tháng và theo quý là ngày nào?

Theo điểm a khoản 1, điểm a khoản 4 Điều 8 Nghị định 126/2020/NĐ-CP như sau:

Các loại thuế khai theo tháng, khai theo quý, khai theo năm, khai theo từng lần phát sinh nghĩa vụ thuế và khai quyết toán thuế

1. Các loại thuế, khoản thu khác thuộc ngân sách nhà nước do cơ quan quản lý thuế quản lý thu thuộc loại khai theo tháng, bao gồm:

a) Thuế giá trị gia tăng, thuế thu nhập cá nhân. Trường hợp người nộp thuế đáp ứng các tiêu chí theo quy định tại Điều 9 Nghị định này thì được lựa chọn khai theo quý.

b) Thuế tiêu thụ đặc biệt.

c) Thuế bảo vệ môi trường.

d) Thuế tài nguyên, trừ thuế tài nguyên quy định tại điểm e khoản này.

...

4. Các loại thuế, khoản thu khác thuộc ngân sách nhà nước khai theo từng lần phát sinh, bao gồm:

a) Thuế giá trị gia tăng của người nộp thuế theo quy định tại khoản 3 Điều 7 Nghị định này hoặc người nộp thuế thực hiện khai thuế giá trị gia tăng theo phương pháp trực tiếp trên giá trị gia tăng theo quy định của pháp luật về thuế giá trị gia tăng nhưng có phát sinh nghĩa vụ thuế giá trị gia tăng đối với hoạt động chuyển nhượng bất động sản.

...

Theo đó, thuế GTGT là loại thuế có thể kê khai theo tháng, theo quý hoặc theo từng lần phát sinh.

Tại khoản 1, khoản 3 Điều 44 Luật Quản lý thuế 2019 quy định:

Thời hạn nộp hồ sơ khai thuế

1. Thời hạn nộp hồ sơ khai thuế đối với loại thuế khai theo tháng, theo quý được quy định như sau:

a) Chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế đối với trường hợp khai và nộp theo tháng;

b) Chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế đối với trường hợp khai và nộp theo quý.

...

3. Thời hạn nộp hồ sơ khai thuế đối với loại thuế khai và nộp theo từng lần phát sinh nghĩa vụ thuế chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

...

Như vậy, đối với thuế GTGT khai theo tháng thì ngày cuối cùng của kỳ kê khai thuế GTGT là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế tức ngày 20 hằng tháng.

Đối với thuế GTGT khai theo quý thì ngày cuối cùng của kỳ kê khai thuế là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế tức ngày 30 hoặc 31 của tháng đầu của quý tiếp theo.