Mẫu 07/ĐK-NPT-TNCN bản đăng ký người phụ thuộc hồ sơ khai thuế thu nhập cá nhân ra sao?

Nội dung chính

Người phụ thuộc|Bản đăng ký người phụ thuộc|Thu nhập cá nhân|Thuế thu nhập cá nhân|Người nộp thuế

------

Từ khóa hiển thị:

Người phụ thuộc

----------

Mẫu 07/ĐK-NPT-TNCN bản đăng ký người phụ thuộc hồ sơ khai thuế thu nhập cá nhân ra sao?

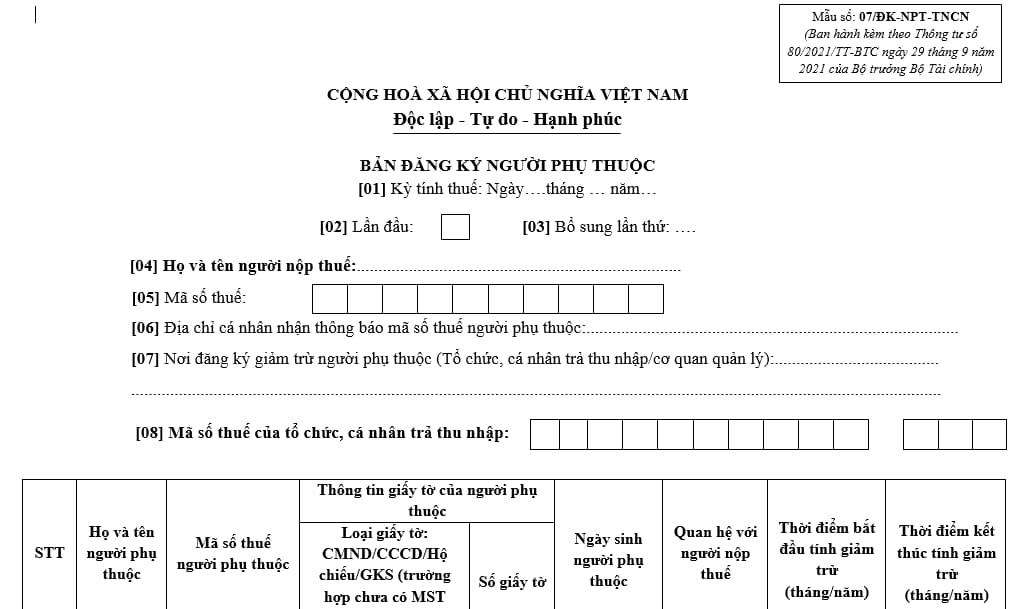

Bản đăng ký người phụ thuộc hiện nay là mẫu 07/ĐK-NPT-TNCN quy định tại Mục 7 Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC như sau:

Tải Mẫu 07/ĐK-NPT-TNCN bản đăng ký người phụ thuộc: Tại đây

Mẫu 07/ĐK-NPT-TNCN bản đăng ký người phụ thuộc hồ sơ khai thuế thu nhập cá nhân ra sao? (Hình từ Internet)

Được giảm trừ gia cảnh tối đa bao nhiêu người phụ thuộc đối với từng cá nhân?

Giảm trừ gia cảnh gồm 02 phần là giảm trừ gia cảnh cho bản thân và giảm trừ gia cảnh cho người phụ thuộc. Bản thân người nộp thuế sẽ đương nhiên được giảm trừ gia cảnh khi tính thuế thu nhập cá nhân và sẽ không bị giới hạn tối đa số người phụ thuộc được đăng ký giảm trừ.

Căn cứ điểm c khoản 1 Điều 9 Thông tư 111/2013/TT-BTC, có thể gói gọn một số nguyên tắc tính giảm trừ gia cảnh như sau:

- Người nộp thuế có thu nhập từ tiền lương, tiền công đương nhiên được giảm trừ gia cảnh;

- Người nộp thuế được tính giảm trừ gia cảnh cho người phụ thuộc khi người nộp thuế đã đăng ký thuế và được cấp mã số thuế.

- Mỗi người phụ thuộc chỉ được tính giảm trừ 01 lần vào 01 người nộp thuế trong năm tính thuế đó. Trường hợp nhiều người nộp thuế có chung người phụ thuộc phải tự thỏa thuận để đăng ký giảm trừ gia cảnh vào một người nộp thuế.

Như vậy, pháp luật không giới hạn số lượng người phụ thuộc đối với 01 người nộp thuế, chỉ cần thuộc đối tượng được giảm trừ và thỏa mãn các điều kiện tương ứng theo quy định thì sẽ được giảm trừ gia cảnh.

Thu nhập nào không được giảm trừ gia cảnh khi tính thuế thu nhập cá nhân?

Căn cứ theo quy định tại khoản 1 Điều 19 Luật Thuế thu nhập cá nhân 2007 (được sửa đổi, bổ sung bởi khoản 4 Điều 1 Luật Thuế thu nhập cá nhân sửa đổi 2012) và khoản 4 Điều 6 Luật Sửa đổi các luật về thuế 2014 thì giảm trừ gia cảnh là số tiền được trừ vào thu nhập chịu thuế trước khi tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công của đối tượng nộp thuế là cá nhân cư trú.

Như vậy, đồng nghĩa là các loại thu nhập theo Điều 2 Thông tư 111/2013/TT-BTC sau sẽ không được giảm trừ gia cảnh:

(1) Thu nhập từ đầu tư vốn, bao gồm:

- Tiền lãi cho vay.

- Lợi tức cổ phần.

- Phần tăng thêm của giá trị vốn góp nhận được khi giải thể doanh nghiệp, chuyển đổi mô hình hoạt động, chia, tách, sáp nhập, hợp nhất doanh nghiệp hoặc khi rút vốn.

- Thu nhập từ đầu tư vốn dưới các hình thức khác, trừ thu nhập từ lãi trái phiếu Chính phủ.

(2) Thu nhập từ chuyển nhượng vốn, bao gồm:

- Thu nhập từ chuyển nhượng phần vốn trong các tổ chức kinh tế.

- Thu nhập từ chuyển nhượng chứng khoán.

- Thu nhập từ chuyển nhượng vốn dưới các hình thức khác.

(3) Thu nhập từ chuyển nhượng bất động sản, bao gồm:

- Thu nhập từ chuyển nhượng quyền sử dụng đất và tài sản gắn liền với đất.

- Thu nhập từ chuyển nhượng quyền sở hữu hoặc sử dụng nhà ở (kể cả nhà ở hình thành trong tương lai).

- Thu nhập từ chuyển nhượng quyền thuê đất, quyền thuê mặt nước.

- Các khoản thu nhập khác nhận được từ chuyển nhượng bất động sản dưới mọi hình thức.

(4) Thu nhập từ trúng thưởng, bao gồm:

- Trúng thưởng xổ số.

- Trúng thưởng trong các hình thức khuyến mại.

- Trúng thưởng trong các hình thức cá cược.

- Trúng thưởng trong các trò chơi, cuộc thi có thưởng và các hình thức trúng thưởng khác.

(5) Thu nhập từ bản quyền, bao gồm:

- Thu nhập từ chuyển giao, chuyển quyền sử dụng các đối tượng của quyền sở hữu trí tuệ.

- Thu nhập từ chuyển giao công nghệ.

(6) Thu nhập từ nhượng quyền thương mại.

(7) Thu nhập từ nhận thừa kế là chứng khoán, phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh, bất động sản và tài sản khác phải đăng ký sở hữu hoặc đăng ký sử dụng.

(8) Thu nhập từ nhận quà tặng là chứng khoán, phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh, bất động sản và tài sản khác phải đăng ký sở hữu hoặc đăng ký sử dụng.